はじめに

事業承継税制は、中小企業が次世代へ事業をスムーズに引き継ぐことを支援するために設けられた税制優遇措置です。日本の経済成長を支える重要な基盤である中小企業の存続と発展を促進することで、地域経済の活性化にも寄与しています。

本記事では、事業承継税制の概要、仕組み、手続きの流れ、適用条件、メリット・デメリット、適否について解説いたします。

事業承継税制の概要

事業承継税制とは、後継者が事業を引き継ぐ際に生じる贈与税や相続税の負担を軽減し、事業承継の円滑化を支援するための制度です。特定の要件を満たすことで、事業に関わる株式についての贈与税や相続税の一部または全部が納税猶予・免除されます。

この制度は2008年に導入され、以後、利用者のニーズに応じて制度内容が改善・拡充されています。

事業承継税制の仕組み

事業承継税制では、株式に係る贈与税や相続税が納税猶予・免除されます。これにより、後継者は大きな税負担を伴わずに事業を引き継ぐことができ、事業の継続性が確保されます。

贈与税の納税猶予制度

後継者が先代経営者から株式の贈与を受けた場合、その贈与税の納付が猶予されます。この制度では、贈与前から後継者が保有していた株式等を含め、一般措置の場合は当該中小企業の株式等の総数の3分の2までが対象となります。

また、贈与者が死亡するなど一定の条件を満たした場合、猶予されていた贈与税は免除されます。

相続税の納税猶予制度

後継者が相続や遺贈により取得した株式に関しては、相続税の80%または100%が猶予されます(議決権を行使できない株式は対象外)。また、相続前に後継者がすでに保有していた株式を含め、一般措置の場合はその中小企業の株式総数の3分の2までが猶予の対象となります。

猶予継続贈与

贈与税や相続税の納税猶予を受けている後継者(2代目)が、その納税猶予株式を次世代(3代目)に贈与・相続し、3代目が贈与税・相続税の納税猶予認定を受けた場合、2代目が猶予を受けている贈与税・相続税の納税義務が免除されます。

贈与税・相続税の納税猶予制度は、どちらも事業継続が条件であり、後継者が会社を運営し続けることで制度が適用され続けます。

このように、後継者が事業の成長に資金を充てやすくなるだけでなく、安定的な事業運営が促されます。

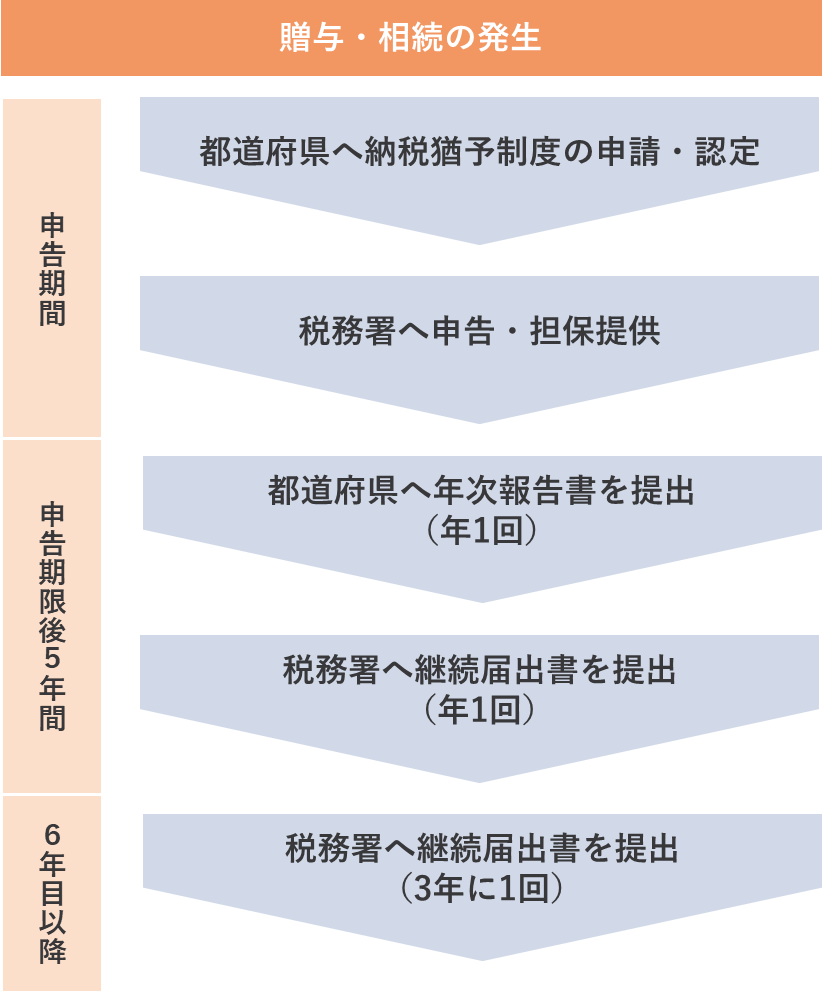

事業承継税制の手続き

事業承継税制を利用するには、以下の手続きが必要です。

納税猶予制度の申請・認定

贈与・相続の発生後、事業承継税制の利用要件を満たしていることについて、都道府県より認定書を取得しないといけません。贈与の場合は贈与年の10月15日〜翌年の1月15日まで、相続の場合は相続が発生した日から起算し8ヶ月以内の申請が必要です。

報告書・届出書の提出

事業承継税制の認定後、納税猶予期間中は「年次報告書」「継続届出書」を提出しなければいけません。年次報告書には事業承継税制の適用条件を満たしている旨を記載する必要があります。認定取消事由に該当した場合、年次報告書を提出しなかった場合は、認定が取り消しされます。

適用条件

事業承継税制を受けるためには、以下の適用条件が定められています。

会社の要件

中小企業基本法における中小企業で、非上場であることが条件です。業種によっては対象外となる場合があり、該当するかどうかの確認が重要です。

先代経営者の要件

会社の代表者を務めていたことが要件となります。加えて相続・贈与の直前において、後継者を除いた一族のなかで筆頭株主であり、一族で発行済議決権株式総数の過半数を保有していることが必要です。

後継者の要件

後継者は18歳以上であり、贈与・相続後に後継者と一族で発行済議決権株式総数の過半数を保有し、かつ同族内で筆頭株主となることが条件です。

経営経験

贈与の場合は会社の代表者であり、役員就任から3年以上経過していること、相続の場合は相続開始直前において対象会社の役員であることが条件となります。

事業継続要件

認定された後、5年間は下記要件を満たす必要があります。

- 後継者が会社の代表者である

- 後継者が同族内で筆頭株主である

- 贈与・相続した株式を保有し続ける

- 贈与・相続時より雇用の8割以上を5年間平均で維持し続ける

これらの条件に違反すると、猶予されていた税金の一括納付が求められることがあり、厳格な管理と後継者の理解が求められます。

事業承継税制のメリット・デメリット

事業承継税制のメリット

- 資金負担の軽減

贈与や相続に伴う税負担が猶予されるため、後継者は納税に必要な資金繰りを心配せずに、事業運営に集中できます。 - 事業継続の促進

税負担が軽減されることで、後継者は事業をスムーズに引き継ぐことができ、地域経済の活性化にも貢献できます。 - 経営の安定化

長期的な事業運営が求められるため、後継者が持続可能な経営方針を立てる意識が高まります。

事業承継税制のデメリット

- 条件や手続きが煩雑

多くの適用条件を満たす必要があり、後継者や企業の管理が複雑化する可能性があります。 - 株式売却の制限

納税猶予期間中は株式を譲渡できないため、後継者が柔軟に経営方針を変更しづらい面があります。 - 条件違反のリスク

適用条件を満たせない場合、猶予された税金に加えて利子税が一括で課されるリスクがあります。

事業承継税制の適否

適している会社

親族内承継で3代目が見込まれる会社

2代目から3代目への株式承継が確定している、もしくは見込まれる場合、この税制を活用することで贈与・相続にかかる税負担の軽減や免除が期待できます。次世代へのスムーズな引き継ぎを計画している会社にとって、有効な選択肢となります。

会社の経営体力を維持したい会社

株式の売買による承継方法では、後継者が持株会社を設立し、借入を受けて株式を買い取り、その借入金を会社の利益で返済することが一般的です。しかし、この方法は会社の純資産が減少し、経営基盤が弱体化するリスクがあります。一方、事業承継税制を利用すれば、会社の経営体力を維持しながら承継が可能です。

他の方法も検討した方が良い会社

遺産分割の問題を抱える会社

先代経営者の財産の多くが株式である場合、後継者への株式の集中が他の相続人の遺留分を侵害する恐れがあります。このような状況では、後継者が現金を準備する必要が生じ、結果として会社の資金が減少する場合もあります。こうしたリスクがある場合には、事業承継税制以外の方法も視野に入れる必要があります。

自社株評価額が低い会社

事業承継税制を利用するには、定期的な届出や報告義務が課されるほか、専門家への依頼費用などの事務負担や金銭的負担が発生します。株式の評価額が低く猶予税額が少額である場合、これらのコストが負担となり得るため、別の承継方法が適しているケースもあります。

おわりに

事業承継税制は、税負担を軽減することで中小企業の円滑な事業承継を支援する重要な制度です。制度を適切に利用するためには、適用条件や手続きについて深い理解と慎重な計画が必要です。

企業の将来を見据え、この制度をうまく活用することで、後継者が安心して事業を引き継ぎ、さらなる成長を図るための体制を築くことが期待されています。

参考文献